资本热炒小龙虾 盈利模式待破局

资本热炒小龙虾 盈利模式待破局

(注:融资时间以最新一轮为准,融资金额为累计结果。)

小龙虾热吸引资本进入。图/视觉中国

7家小龙虾企业两年融资超2.57亿元,“赚四月、亏四月”困局难破,多企业寻求上游产业链突围

■ 小龙虾系列报道之风口下的隐忧

农业部《2017中国小龙虾产业发展报告》显示,过去一年,中国小龙虾产业产值超过1400亿元,其中以餐饮为代表的服务业产值占比第一为54.47%,整体市场份额达到800亿元。

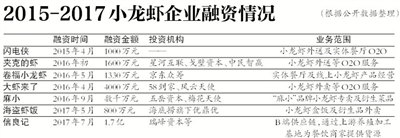

小龙虾的庞大潜力得到了资本热捧。新京报记者梳理发现,短短两年里,便有“大虾来了”、“信良记”、“卷福小龙虾”等7家小龙虾明星企业共获得超过2.57亿元的投资,融资额度从800万元到1.7亿元不等。

明星创业公司与资本密集扎堆的同时,也催生出许多现实问题。在整个800亿产值的小龙虾服务业中,始终未诞生出龙头企业。同时,受产品模式单一与淡旺季消费不均等影响,业内一直有“赚四月、亏四月、平四月”的说法,甚至出现淡季集体关门的现象。

对此,不少小龙虾企业开始尝试打造多元化产品,实现全年的常态化消费。还有企业放弃面向消费端的店面,直接向上游供应链进军,通过深度参与源头的养殖、加工等环节,实现货源标准化并控制成本。

热潮

7项目两年内融资超2.57亿元

自2015年起,创业者和风投基金纷纷涌向小龙虾产业,催生了新的餐饮创业风口。

新京报记者梳理发现,2015年-2017年,至少出现了7家小龙虾创业明星项目,分别获得了 800万元-1.7亿元不等的融资金额,改变了此前因餐饮二级市场IPO门槛提高导致投资遇冷的局面。

不少小龙虾项目已经多次融资成功。2016年4月,“大虾来了”获得58到家领投的3000万元A轮融资,其此前曾获得风云天使基金领投的近千万元天使轮融资。2017年7月,新辣道旗下供应链品牌信良记宣布获得由钟鼎创投领投、瑞峰资本跟投的1.2亿元A+轮融资。而在今年3月末,信良记刚刚获得5000万元Pre-A轮融资。

这轮融资热潮中也不乏“海底捞”系公司。今年5月,海底捞旗下的北京优鼎优餐饮股份有限公司发布公告,出资800万元与“海盗虾饭”团队成立合资公司,用于发展米饭快餐等业务,其中优鼎优占股25%。

尽管热钱涌入,但小龙虾项目仍面临分散化经营的难题。美团点评发布的报告显示,2015年中国小龙虾市场规模占据餐饮业2.8%,全年人均消费达84元,行业公司的数量达1.8万家之多。与此同时,入场“玩家”也面临上游供应链标准化程度较低的问题。

中国食品产业评论员朱丹蓬认为,小龙虾的主要消费群体是消费能力旺盛的新生代人群,但尚未形成完整产业链条,很难实现全年不间断养殖供应,衍生产品也较少,所以现在资本和创业公司都在抢占空白市场,通过前期进入较早的优势,形成规模化效应。行业有望在两年内复制周黑鸭、绝味模式,出现一批巨头。

难题

淡旺季销售不平衡

小龙虾市场虽然火爆,但受上游养殖季节性制约,下游餐饮业出现了“赚四月、亏四月、平四月”的普遍情况。

每年9月过后,小龙虾开始打洞过冬,捕捞量较少且批发价上涨,不少地区的小龙虾专营店开始出现集体关店潮。直至来年5月左右进入旺季,产、销量双双上涨,又将出现新一轮的集体开店潮。

“小龙虾的销售高峰只在夏季的几个月,而且以鲜虾产品为主。冬天几乎没有生意,只能转行做火锅等一些应季热品。”一家小龙虾餐饮公司负责人告诉新京报记者,高峰期小龙虾单店月营业额可以突破50万元,但到了冬季将会锐减1/3以上。也有公司趁着夏季小龙虾质优价廉时囤货,在加工冷冻后存放至冬季使用,“但肉质、口感和市场接受度上,还是与旺季有着明显差异,摊平后全年利润率还不到30%。”

据媒体此前报道,仅武汉市场每年淘汰关门的小龙虾店就达3000多家,部分地区店面从11月份开始暂停营业或者直接歇业,直至来年5月份才有所好转。

“大虾来了”创始人戴金胜告诉新京报记者,淡旺季的市场消费不平衡,也是困扰整个小龙虾垂直餐饮行业的难题。目前,国内小龙虾消费市场存在三个层级,原产地市场、非产地发达市场、欠发达市场,其市场策略和订单周期都不同。

“在二三线市场,其龙虾店经营者选择在冬天关门,是因为房租很便宜,可以直接把房租亏掉。但在北上广等一线市场,房租、人力成本很昂贵,也逼着从业者在淡季寻找固定消费场景、创造消费需求。”戴金胜表示,小龙虾市场占有并不充分,只有培养更加弹性、多元化的消费场景与衍生产品,才能打开市场空白,解决目前存在的供应能力不足、标准化较差、价格波动大等难题。

突围

打造上游供应链进军企业市场

在资本与企业集体投身小龙虾热潮的同时,也有明星品牌开始转型。

2017年7月6日,信良记宣布获得1.2亿元A+轮融资,并将加速启动上游养殖基地、加工厂等供应链建设,而其“良记小龙虾”却因亏损严重而大规模关店。

2016年7月,良记小龙虾作为母公司新辣道的小龙虾外卖品牌独立上线,希望借助集团在餐饮供应链的优势,实现该爆品的快速复制。然而截至目前,其在大众点评、百度外卖、饿了么等平台上的店铺均已消失。据北京商报报道,良记小龙虾从2016年开始迅速扩张到100多家门店,但因亏损严重今年大幅关店,目前北京地区仅剩下10余家门店。

线下关店后,信良记加速在B端餐饮市场发力。资料显示,其目前已在山东、湖北和越南湄公河自建20万亩养殖基地,并在全国拥有5家食品加工厂和9家物流冷链配送基地。

新京报记者注意到,在信良记的阿里巴巴企业店铺中,销量第一的是面向餐饮商家出售的麻辣小龙虾半成品,每件价格按照规格从300元-500元不等(约合42.5元/斤),平均月销量为988单左右,单月销售额约39.5万元。

“大虾来了”也在加快布局上游供应链,其主打SaaS+供应链模式向全国范围扩张,由总部提供线上引流、品牌、产品供应链及服务支撑。目前,“大虾来了”已与江苏、湖北等虾源地供应商合作,自主进行口味研发及标准化料包生产,并自建中央厨房、区域厨房模式,对预处理的半成品小龙虾进行统一配送及加工。

“小龙虾市场的核心还是在上游供应链,谁能够控制供应商和餐厅的供货渠道,谁就能在竞争中提前胜出。” 餐饮连锁品牌顾问王冬明表示,小龙虾餐饮企业加速布局产地源头,一方面能掌握货源以控制成本,另一方面通过餐饮渠道快速扩张形成规模效应,给品牌及产品带来巨大的议价空间,提升盈利水平。

不过,在小龙虾上游供应链市场的改革中,也面临不少难题。专注小龙虾养殖的小河农业创始人段德峰说,小龙虾养殖过程中损耗、技术、成本都是难题,小河农业开发2万亩养殖小龙虾,需要投入资金约1.2亿元,“不看好餐厅跨行进军上游养殖领域”。

戴金胜则认为,小龙虾餐饮企业跨行做上游供应链的模式可轻可重,目前行业普遍在寻求上游控制力较强的一批、二批供应商及加工厂合作,但要从根本上解决成本、标准化等问题,还是要深入到养殖环节。“一旦做供应链,就不是餐饮企业可以消化的了。供应链是对多个合作方的,不管是养殖、销售还是工厂,目前很难只给一个末端餐饮品牌做。”

困局

盈利空间被迅速挤压

小龙虾热也催生了“潜江小龙虾板块”。今年4月,虾皇实业、功明长鑫、虾乡食品等在内的16家湖北潜江小龙虾企业,在武汉股权托管交易中心湖北四板鸣钟挂牌。但从其公布的运营数据来看,真实利润率并不乐观。

新京报记者查询发现,挂牌的16家企业共有5家为小龙虾餐饮企业,全年毛利率普遍在30%左右,营业收入从39.7万元到1773.5万元不等,净利润在3万元-40万元,并未出现外界猜测的“暴利”局面。

以潜江虾皇实业有限公司为例,其“虾皇”品牌在湖北有15家直营店,全国有170余家加盟店,员工3000余人,且是潜江市农业产业化重点龙头企业,但截至2016年底营收为1613.4万元,毛利率为30.1%,净利润仅为16.41万元。

潜江市第八号虾铺餐饮有限公司报表则显示,其全国店面达200家,仅潜江地区每年可销售600万只小龙虾。其截至2016年底营收为1773.5万元,菜品及酒水平均毛利率为30%,全年净利润为18.7万元。

“30%的毛利润在餐饮行业实际上是亏损的。”戴金胜对新京报记者表示,小龙虾产品作为单一爆品,淡旺季客流订单量极度不平衡,摊平后将会拉低全年的营收及利润率。

餐饮连锁品牌战略顾问王冬明认为,小龙虾单品经营策略是高利润、高风险的投资回报模式,部分小龙虾餐厅是通过旺季高峰的短期经营来快速收回成本,但主要还是通过加盟授权、外部融资等方式收回成本。

“小龙虾作为旺季爆品或品牌是存在暴利空间,但变成原料后利润将会直线下降。”王冬明告诉新京报记者,部分餐厅通过多元化的经营策略,不断推出小龙虾面、小龙虾饭等衍生产品,将小龙虾由爆品转换为餐饮实体中的常见菜品原料,其波动和利润空间都逐渐回归理性状态,“随着越来越多的资本、企业入局,小龙虾行业的利润也逐渐透明化。”

采写(除署名外)/新京报记者 李栋

营业执照公示信息

营业执照公示信息